限制突破!科创板企业再迎政策“呵护”?

- 体育

- 2024-10-24 12:06:03

- 396

A股市场短期震荡和波动放大,当前何种方向值得关注?

房地产和消费为代表的大盘价值风格主要依赖内需,新能源和电子为代表的大盘成长行业主要依赖外需。

当前,内需亟待经济基本面持续验证,外需在地缘冲突、美国大选、美联储降息预期等因素导致的不确定性影响下,未来波动或将放大。

因此,当前,独立于内需和外需、主要依赖产业政策的“尖端科技”板块(小盘成长风格)迎来较好的布局时点。大盘成长板块技术往往趋于成熟,其估值走势取决于阶段性销量数据的验证;小盘成长板块多处于技术研发期,长期想象空间较大,因此并不依赖短期的基本面验证。

回顾历史,在经济复苏期,财政政策和货币政策并非刺激经济的唯二手段,科技成长板块往往也迎来政策“蜜月期”,针对包括低空经济、车路云一体化、AI算力、半导体设备等在内的“未来产业”,近年来支持政策频出,旨在形成一批具有未来竞争力的优势企业,带动我国新旧动能转化。

10月11日,上海证券交易所发布《上海证券交易所发行上市审核规则适用指引第6号——轻资产、高研发投入认定标准(试行)》(以下简称《指引》)。

该《指引》对科创板企业形成何种利好呢?核心在于鼓励科创板上市公司加大研发投入,进而提高募集资金的使用效率,提升科技创新能力。

科创板企业、尤其是科创100指数为代表的科创板中小市值企业,是我国“尖端科技”“硬核创新”的担当,具有高研发投入、高远期预期收入的特点,“新质生产力”技术密集,研发周期长、研发投入大,资金使用灵活度较高。

其中,大多数以轻资产模式运营的科创板公司,如半导体芯片设计、生物医药、软件等领域的企业,通常无需购置大额的生产类机器设备,而研发投入规模相对较大。当这类公司申请再融资时,研发投入往往会作为补充流动资金。

但这些上市公司过去募集资金时,受到“使用募集资金用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%”的限制,募集资金利用率相对偏低,不利于扩大研发投入。当前,《指引》打破这一限制,边际利好科创企业的研发投入。

早在今年6月,相关部门发布的“科创板八条”,明确提出探索建立“轻资产、高研发投入”认定标准,支持科创板上市公司再融资募集资金用于研发投入。

10月11日,该指引在上交所科创板正式落地,科创板上市公司正式迎来政策利好。

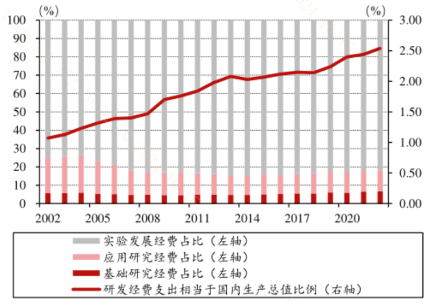

图:研发投入占GDP比重逐年提高

(信息来源:中银证券)

研发投入是衡量国家科技创新实力的重要标准,也是判断国家新旧动能转换节奏的重要指标,我国研发投入占GDP比重逐年提高。重要政策支持科创板上市公司研发投入,科创板“小盘成长”风格企业有望展现较强弹性。

相关产品:

科创100ETF(588190)跟踪科创100指数,该指数布局科创板中市值排名第51-150名的股票,综合反映科创板中小市值股票的价格表现,行业分布相对均衡,不易受单一行业或个股影响,对科创板整体表现表征能力更强,有望分享各细分方向“科特估”龙头市值从小到大过程的红利。

双创50ETF(159782)跟踪指数布局科创板和创业板总市值最大的50只科技龙头股。科创板和创业板各有优势,科创板的优势行业主要是芯片、创新药,创业板的优势行业主要是计算机、新能源,双创50相当于各取所长,有望代表中国整体新质生产力资产。科技龙头股胜率高,流动性好,承接大资金的能力较强。

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。本基金将投资港股通标的股票,需承担汇率风险,并面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

发表评论